经历了相对低迷的两年,盛泽交出逆势激增的成绩单——2024年前10个月,盛泽进出口总额187.31亿元,同比增长16.2%。其中出口占比85.7%,同比增长20.9%,跨境电商出口额14.62亿元,同比增长27%,均创历史同期新高。

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:读数一帜

美国联邦债务问题得不到控制,黄金牛市就会继续

文|刘建中 陈汐

编辑|刘建中

2024年10月18日,伦敦交易所现货黄金价格突破2700美元/盎司,再创历史新高。10月19日凌晨收盘于2722美元/盎司,以2023年收盘价2062美元/盎司为基础来计算,伦敦金年内涨幅为32%。

2024年10月19日凌晨,上海期货交易所黄金12月交割合约收于622元/克,以2023年收盘价485元/克为基础计算,涨幅为28.2%。

在黄金价格创出历史新高之际,市场继续看多黄金的未来走势。那么,黄金牛市会持续到何时?黄金价格能涨到多高?

黄金会涨到何时?

黄金的另一面是美元,黄金价值与美元价值负相关,“美元指数”是美元价值的一种衡量方式。

每一次黄金牛市,都有一个或者多个削弱美元价值的因素。这个因素可以是美元作为外汇储备的信用受到质疑。如果美元不守信用,美元价值自然大打折扣。这个因素也可以是美国高通胀,高通胀意味着美元相对于商品贬值,美元价值当然会下降。这个因素还可以是美国经济衰退。美国衰退首先意味着国力下降,同时意味着美国很可能会增发货币,所以美元价值下降。

通过分析1970年-1980年,以及2000年-2011年的两次黄金牛市,我们发现,当黄金上涨的主要驱动力消退之时,黄金牛市行情便会终结(具体分析见尾注)。那么,本次黄金上涨的主要驱动力是什么?

我们认可市场的主流观点:本次黄金牛市的主要驱动力是对美国债务快速增长的担心。美国联邦政府债务余额已经超过美国GDP,而且还在快速增长。

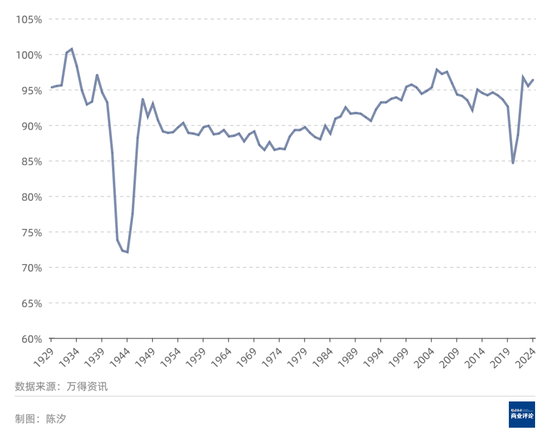

2019年可以算作本次牛市的起点。图1显示,从2014年开始,美国“财政赤字率”(财政赤字率=联邦财政赤字/美国GDP)在低位徘徊,但2019年突破了-4%,2020年更是达到了-14.7%,2021年达到-12.1%,2022年和2023年略有好转。但是,2024年“财政赤字率”又开始上升。

图1: 美国财政赤字率(%)

据智库“负责任联邦预算委员会”(Committee for a Responsible Federal Budget,CRFB)2024年10月发布的报告,预计2024年联邦财政赤字为2.1万亿美元。那么,2024年“财政赤字率”数值将突破-7%。

一般认为财政赤字率超过3%是不可持续的,超过5%更是值得担心的。白宫原预计2024年之后,财政赤字率会逐步回落,但2025年仍高达6.1%。

更让市场担心的是,现在的美国经济中存在很多潜在问题。这些问题都可能给美国经济带来“意外”,一旦“意外”发生,赤字率就不会像白宫预计的那样平稳下降。

“居民储蓄率过低”是其中的一个问题。目前,美国居民总支出在可支配收入中占比超过95%,这说明居民储蓄率过低,而过低的居民储蓄率往往会给经济带来麻烦。

2022年以来,美国居民平均花掉可支配收入的95%,这其实说明很多家庭的花费已经超过100%。花费超过100%的家庭必然依靠负债来生活,而依靠负债带来的消费水平是不可持续的。

花费比例过高(或者说储蓄率过低)的问题如果开始影响消费,就必然影响就业,因为美国经济主要依靠消费驱动。而且,当负债积累到一定程度,超支家庭会出售房产、股票等资产,这就会影响资产价格。如果这些家庭无力偿还负债,又会给银行带来风险。

图2是1929年到2024年的“居民总支出在可支配收入中占比”的数据。不难发现,在这近100年的时间内,仅有1929年到1934年,2005年到2008年,以及2022年到2024年三个时间段内,该比值连续超过95%。

第一个时段“1929年到1934年”对应的是美国大萧条,第二个时段“2005年到2008年”对应了次贷危机。目前,不健康的经济数据尚未转变成经济危机,但问题并没有得到解决。“2022年-2024年”会对应怎样的未来呢?

图2: 居民总支出在可支配收入中的占比(1929年-2024年)

(注:2024年为前八个月数据)

经济中的问题最终会得到解决,解决之前只不过是在拖延时间。拖延的结果有两种,第一种等来经济危机,第二种等来技术进步驱动的经济繁荣。

所以,如果等不到技术进步带来的繁荣,黄金牛市就会继续。

黄金价格能涨到多高?

经济学和金融学中都没有理论可以用来预测黄金价格。商品价格除了受供需等经济变量影响,还受心理因素影响,而心理因素难以衡量。

我们只能从历史经验出发,给出几个角度,以供参考。强调一下,以下内容只是一种观察和思考,而不是科学,更不是投资建议。

第一个角度是从美国M2数量出发。

布雷顿森林体系解体之前,35美元可以兑换一盎司黄金,这些黄金来自美联储储备。虽然现在美元不能直接兑换黄金,但这个角度仍然可能成立,即美国储备黄金的价值与美元总量M2之间存在关系。

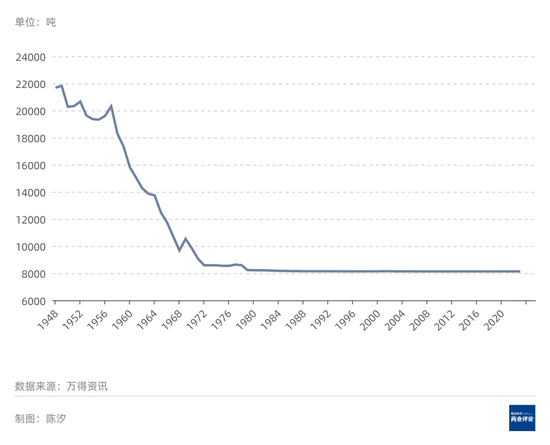

图3是美国历年的黄金储备量。

图3: 美国黄金储备量(吨)

假定所有的美元仍然能兑换黄金,那么美国M2与美国储备黄金的价值之间就应该存在某种关系。图4是美国M2与黄金储备价值的一个比值(M2的单位为10亿美元,黄金价格单位为美元/盎司,数值都为月平均值)。

在以上比值中,黄金储备价值处于分母位置。从图3看,1980年之后美国黄金储备量基本稳定,那么黄金价格越高,以上比值会越小。可以用这个比值的下限大体计算黄金价格的顶点。从图4看出,除了1979年-1981年,该比值都在6以上,所以可以把6看作黄金牛市的一个极限。

2024年8月美国M2为21000(单位为10亿美元),假定此数值不变,如果本次黄金牛市使得上文比值达到6,那么黄金价格将达到3500美元/盎司。如果两年后M2上升10%,而比值达到6,则黄金价格将达到3850美元/盎司。

图4: 美国M2与美国储备黄金价值的一个比值

第二个角度是从美国人均可支配收入出发。

在2023年9月1日发表的《黄金远不止保值:美国百年,中国千年的证据》中我们讨论过,黄金有一种保持购买力的特性。因此,美国人均可支配收入与黄金价格之间可能存在某种相对稳定的关系。

图5是美国人均可支配收入与黄金价格的比值(人均可支配收入数据为月度折年数,单位为美元;黄金价格为月度平均值,单位为美元/盎司)。可以看出,该比值在黄金熊市时,上限约为100,而在黄金牛市时,下限约为20。

目前美国人均可支配收入约为65000美元/年,如果未来比值达到20,则黄金价格为3250美元/盎司。如果未来两年,美国人均可支配收入上升10%,而比值达到20,则黄金价格为3575美元/盎司。

两个角度推算出的结果比较接近。但是,再次重申,这不构成投资建议。

图5: 美国人均可支配收入与黄金价格的比值

尾注:两次黄金牛市的分析

*第一次黄金牛市

第一次黄金牛市发生于1968年-1980年,第一次见顶回调发生在1974年12月-1976年8月,真正的大顶发生在1980年1月。

二战后,美国黄金储备达到2万吨以上。凭此实力,1944年布雷顿森林体系将黄金价格固定于35美元/盎司。虽然布雷顿森林体系1971年才正式解体,但实际上,美国的黄金储备从1957年之后就开始净流出,1960年之后加速流出,1968年其储备跌破1万吨。

1968年,黄金价格开始松动。1968年-1969年,美国失业率保持在3.5%左右,经济并不坏;通胀约为5%,偏高。但此时人们最担心的是美元最初的承诺:任何人拿35美元就可以兑换一盎司黄金。

1971年,美国果然变脸,尼克松总统宣布美元和黄金脱钩。脱钩的原因很容易理解:美国的黄金储备根本无法兑付那么多美元。随着美元与黄金脱钩,美元信用受到质疑,其价值大打折扣。伴随美元贬值,各种商品开始涨价,通货膨胀来势汹汹。

所以,第一次黄金牛市有两个驱动力:第一,美元信用受质疑;第二,通货膨胀。

美国通过“石油美元”等措施强化美元信用,而且美国的经济、科技领先全球,渐渐地大家接受了美元不再绑定黄金这个事实。这次黄金牛市,通胀成为主因。

为了应对通胀,美国从1971年开始加息。1971年美国联邦基金利率约为4%,到1973年下半年该利率突破10%,10%以上的利息一直维持到1974年的10月。美国失业率从1973年不到5%稳步上升,到1975年1月已经突破8%。而且,从1975年1月开始,通胀数据不断下降。

经济疲弱,降息已经有了充分的理由。实际上,降息开始于1974年8月,从最高接近12%快速降到1976年2月的4.8%。按照传统理论,降息有利于降低黄金的资金成本,黄金应该持续上涨。

但实际上,1975年1月,黄金价格已经开始下降。这从侧面证明,此时推动黄金上升的主要因素(通胀)得以缓解,黄金上升的动力就消退了。

图6: 美国1968年-1983年的利率、通胀率、失业率

低于5%的利率维持到1977年4月,但早在1977年1月,通胀卷土重来的迹象已经十分明显。1979年初,美国CPI(消费者物价指数)同比再次超过10%。1979年8月,保罗·沃尔克出任美联储主席,并宣布优先解决通胀问题。最终,1980年底联邦基金利率上调到接近20%,这之后通胀开始稳步回落。

黄金在1980年1月到达850美元/盎司之后开始逐渐回落,黄金牛市谢幕。1981年下半年开始的降息并没有带来黄金牛市。这再次证明,主因衰退,黄金就失去了上涨动力。

这次通胀前后经历了大约10年时间(1970年-1980年),黄金牛市也持续了10年。

*第二次黄金牛市

第二次黄金牛市发生于2001年-2011年,第一次见顶回调发生在2008年4月-11月,真正的大顶发生在2011年9月。

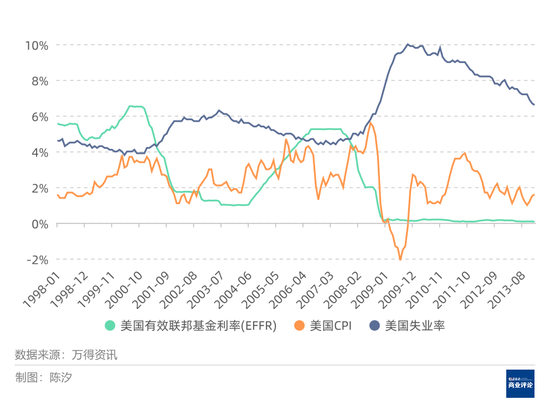

2000年互联网泡沫破灭。图7显示,美国失业率快速上升,从不足4%上升到2003年的6%以上。同时,美联储快速降息,联邦基金利率从2000年7月的7%快速降到了2001年11月的2%之下。此时美元指数开始持续下跌,黄金牛市开始变得明显,黄金价格从270美元/盎司开始持续上涨。

这次黄金牛市的初始驱动力和主要驱动力都是经济衰退。

图7: 美国1998年-2013年的利率、通胀率、失业率

2004年底通胀开始抬头,美联储快速加息,利率从2004年12月的2%上升到2006年5月的5%以上,然后5%以上的利率一直持续到2007年8月。加息并未成功抑制通胀,也未影响黄金的上涨。

而2007年下半年,次贷危机已经初露端倪并不断扩大影响范围,黄金价格加速上涨。2008年3月次贷危机迎来最严重的阶段,而黄金价格此时突破了1000美元/盎司。2008年4月,各种补救措施开始密集出台。

但是,黄金价格在2008年短暂下跌之后,2008年底就快速反弹。黄金于2011年9月见顶,达到1895美元/盎司。这时,次贷危机、欧债危机得以缓解,各种措施改变了人们对衰退的预期。

这次黄金牛市的主要推动力是经济衰退。经济衰退前后持续约十年,黄金牛市也持续了十年。

新浪合作大平台期货开户 安全快捷有保障 新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 股票杠杆怎么做